As informações sobre suas contribuições à Prevdata, para a Declaração do Imposto de Renda Exercício 2021 (referentes ao ano de 2020), constam do Informe de Rendimentos para Imposto de Renda que a Dataprev gerou para seus empregados e ex-empregados (que estiveram em folha no ano de 2020).

Está disponível na Área do Participante o Informe de Rendimentos com as contribuições pagas diretamente à Entidade, referentes aos pagamentos de autopatrocínio ou aportes, feitos por meio de boleto bancário. Acesse-o em Demonstrativos IR > Contribuições Adicionais.

Você deve lançar o valor das contribuições na sua Declaração de Ajuste Anual na ficha “Pagamentos Efetuados”, conforme a seguir:

Se você fez contribuições aos planos por meio do contracheque e também de boleto bancário, deverá lançar todas essas informações em “Valor pago”, somando os valores do Informe de contribuições adicionais (disponibilizado aqui no site da Prevdata, na Área do Participante) ao Informe com valores descontados em folha de pagamento (aquele enviado pela Dataprev).

O informativo com seu saldo devedor de empréstimo para fins de Imposto de Renda está disponível na Área do Participante. Acesse com sua matrícula e senha e clique em Demonstrativos IR > Situação de empréstimo em 31/12.

Lá você encontra o saldo devedor em dezembro/2019 e em dezembro/2020, além dos valores amortizados no ano.

Aposentados e Pensionistas já podem conferir o seu Informe de Rendimentos para Imposto de Renda na Área do Participante. Basta acessar com matrícula e senha e clicar em Demonstrativos IR > Benefícios.

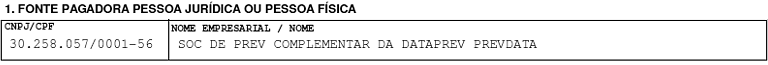

1. FONTE PAGADORA PESSOA JURÍDICA OU PESSOA FÍSICA

Dados da empresa que paga o benefício.

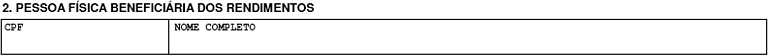

2. PESSOA FÍSICA BENEFICIÁRIA DOS RENDIMENTOS

Dados do assistido (aposentado ou pensionista), aquele que recebe o benefício.

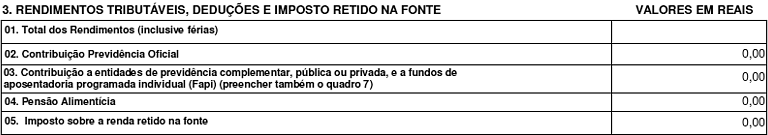

3.RENDIMENTOS TRIBUTÁVEIS, DEDUÇÕES E IMPOSTOS RETIDOS NA FONTE

01. Total dos Rendimentos (inclusive férias) – Total de rendimentos pagos pela Prevdata a título de benefício. As exceções são os rendimentos com tributação exclusiva, como, por exemplo, o décimo terceiro salário.

02. Contribuição Previdência Oficial – Não se aplica aos assistidos.

03. Contribuição a entidades de previdência complementar e a fundos de aposentadoria prog. Individual (Fapi) – De acordo com a Instrução Normativa da RFB nº 1558, de 31/03/2015, as deduções são exclusivas para rendimentos do trabalho com vínculo empregatício, não podendo ser deduzida dos benefícios pagos. As informações de contribuições estão no campo 07 de informações complementares.

04. Pensão alimentícia – Descontos referentes ao pagamento de pensão alimentícia.

05. Imposto sobre a renda retido na fonte – Total do imposto retido na fonte, sobre os rendimentos informados no ponto 3. 01. (acima) durante o ano.

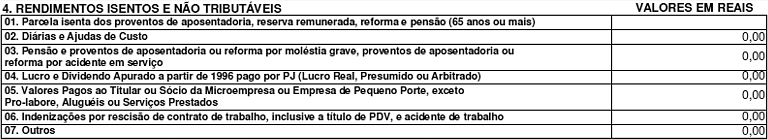

4. RENDIMENTOS ISENTOS E NÃO TRIBUTÁVEIS

01. Parcela Isenta dos Proventos de Aposentadorias, Reserva, Reforma e Pensão (65 anos ou mais) – É a parcela isenta, no valor de até R$ 1.903,98, contando a partir do mês em que o assistido completar 65 anos. O limite anual do valor isento é de R$ 24.751,74, incluindo parcela referente ao 13° salário.

02. Diárias e Ajudas de Custo – Não aplicável aos assistidos da Prevdata.

3. Pensão, Proventos de Aposentadoria ou Reforma por Moléstia Grave e Aposentadoria ou Reforma por Acidente em Serviço – Total dos benefícios pagos, contando com o décimo terceiro, pagos aos portadores de moléstia grave.

04. Lucro e Dividendo Apurado a partir de 1996 pago por Pessoa Jurídica (Lucro Real, Presumido ou Arbitrado) – Não aplicável aos assistidos da Prevdata.

05. Valores Pagos ao Titular ou Sócio da Microempresa ou Empresas de Pequeno Porte, exceto Pró-Labore, Aluguéis ou Serviços prestados – Não aplicável aos assistidos da Prevdata.

06. Indenização por rescisão de contrato de trabalho, inclusive a título de PDV, e acidente de trabalho – Não aplicável aos assistidos da Prevdata.

07. Outros – Total das parcelas utilizadas para abater o saldo constituído pela aplicação da IN 1343. Um ponto importante: aqui esta registrado o efeito da IN 1343. Para saber mais sobre a instrução normativa da Receita Federal, acesse: www.prevdata.org.br/planos-de-beneficios/plano-prv-saldado/tributacao/

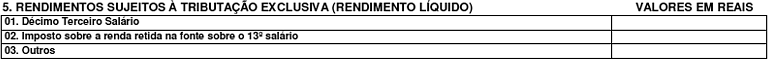

5- RENDIMENTOS SUJEITOS À TRIBUTAÇÃO EXCLUSIVA (RENDIMENTO LÍQUIDO)

01. Décimo Terceiro Salário – Valor líquido do 13º salário, apurado considerando as deduções legais como IRRF, Pensão Alimentícia, Dependentes e parcela de 65 anos.

02. Imposto sobre a renda retida na fonte sobre o 13º salário – Total do imposto sobre a Renda Retida na Fonte que incide sobre o 13º salário.

03. Outros –- Não aplicável aos assistidos da Prevdata.

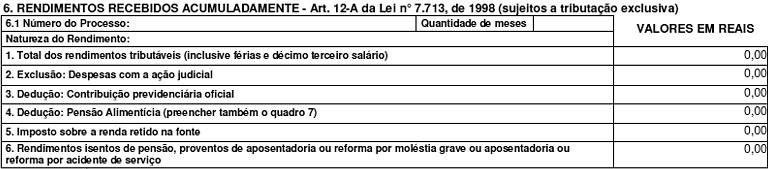

6 – RENDIMENTOS RECEBIDOS ACUMULADAMENTE – ART. 12 – A DA LEI Nº 7.713, DE 1988 (Sujeito à tributação exclusiva). Não aplicável aos assistidos da Prevdata

7 – INFORMAÇÕES COMPLEMENTARES

Campo destinado a todas as informações complementares cabíveis aos assistidos da Prevdata, que podem ser:

Para melhor funcionalidade do site e suas aplicações, são coletados cookies não obrigatórios, de acordo com a política de monitoramento de cookies. Ao prosseguir com a navegação em nosso site você estará de acordo com estas condições. AceitoPrivacy Policy